中美博弈与中国半导体产业的发展战略:韩国的视角

01、导语

半导体产业作为今后中国经济增长的核心要素,确保稳定的供应链的重要性日益凸显。中国在《“十四五”规划和2035年远景目标纲要》中,为构建“双循环”新发展格局和创新主导型增长,提出了新基建、新型城市化、重大基础设施(交通、水资源)投资的“两新一重”政策。其中,作为未来新产业基础的5G基站、产业物联网、AI及数据中心、高速铁路、电动车充电站等新基建投资,都需要半导体的稳定供应。在中国国内大规模半导体需求有望增加的情况下,中国同时可能面临“海外高依存度”所导致的半导体收支赤字扩大和美国牵制会带来的半导体供应链风险。以2020年为准,中国半导体产业的自给率仅为15.9%,不仅对海外的依赖度很高,而且制造半导体的材料及设备的海外依赖度也较高。与此同时,以尖端技术为中心的美国对中国的牵制在拜登政府时期仍然继续,尤其是与半导体相关的HiSilicon和SMIC等因美国的牵制而受到很大的影响。

为克服目前困难,中国正在大力发展本国的半导体产业,主要集中于国家战略、国家半导体大基金、科创板、税收优惠等方面。中国在《“十四五”规划和2035年远景目标纲要》中将半导体产业定为重点科学技术领域,尤其是为了减少美国制裁造成的损失,中国将致力于设计软件(EDA)、高纯度材料、重要制造装备及制造技术、IGBT、MEMS、尖端存储器技术、SiC及GaN等第三代半导体。第二期国家半导体基金从2019年10月开始规模达到290亿美元,中国版纳斯达克——科创板从2019年开始发挥半导体企业的主要资金供给源作用。2020年8月,中国发表了旨在培育半导体产业的新税收优惠政策,2021年起正式实施。

目前,不仅在中国,最近美国、欧盟、日本也在国家层面加强半导体产业的投入。由于中国的半导体技术竞争力仍然很低,在短期内通过自主技术开发加强力量并不容易,所以很有可能避开美国的制裁,将积极寻求与韩国、日本、欧盟的国际合作。对韩国来讲,在利用与中国合作机会的同时,为防止国家核心技术的外泄,有必要加强出口管制和外国人投资审核制度。从中长期来看,半导体产业很有可能进入无限竞争阶段,为了确保韩国半导体产业的竞争力,应加强先占半导体供应链不可或缺的核心技术(choke-point)研发。

02、研究背景

美国加强对华半导体产业施压的情况下,中国正在以半导体国产化战略进行应对。美国从减缓自身半导体供应链风险的角度出发,在构建本国生产力量的同时,试图阻止中国尖端半导体生产力量发展。白宫于2021年6月8日发行《供应链百日调查报告》,通过分析半导体供应链风险,强调构建美国国内半导体生产能力的必要性。同一天,美国参议院通过《美国创新与竞争法(U.S. Innovation and Competition Act)》,该法在美国国内增进半导体生产和R&D方面将花费5年时间、520亿美元的拨款方案。2021年4月8日和6月24日,美国将中国的半导体企业列入出口管制名单,并于6月3日签署禁止对中国军队相关半导体企业进行金融投资的行政命令。对此,中国通过强化税收优惠等多种政策,正在推进半导体产业的国产化。

03、中国的经济增长战略和半导体的重要性

中国在《“十四五”规划和2035年远景目标纲要》提出,到2035年将达到2020年GDP两倍规模增长的目标。实现这一宏伟目标,需要通过技术创新在15年内实现年均4.73%的经济增长。中国为此采取了强调“双循环(Dual Circulation)发展新发展格局战略”和“技术创新”的自立自强式增长战略,以及作为具体手段构建新增长动力的“两新一重”政策,即新基建、新型城市化、重大基础设施(交通、水资源)投资政策。其中,创新主导型增长战略的核心是新基建投资政策,大致可分为信息基础设施、融合基础设施、创新基础设施建设,这些领域的共同点都是半导体相关性。CCID(China Center for Industry Development, 中国电子信息产业发展研究院)预测, 今后5年中国将对新基建投资1兆4千亿美元。具体来讲,新基建投资的7大领域是:5G网络、电动车充电站、高速铁路、UHV送电、数据中心、AI、产业IoT。

随着大规模新基建投资的进展,今后中国国内半导体需求也将会剧增。半导体产业包括智能手机、电动车、飞机、武器系统、网络及电网在内的几乎所有产业及军事系统的代表性军民兼用(dual-use)产品,在经济及国家安全领域中成为最重要的战略资产。因此,今后在尖端半导体研究、开发、设计、制造领域里引领世界的国家很有可能决定全球霸权的方向。特别是出现半导体供应难时,中国所推进的创新主导型经济增长的“两新一重”项目都会受到影响,而且经济增长目标实现也会出现问题。

图1. 新基建相关半导体需求展望

04、中国半导体产业的崛起和美国的牵制

(1) 中国的半导体产业

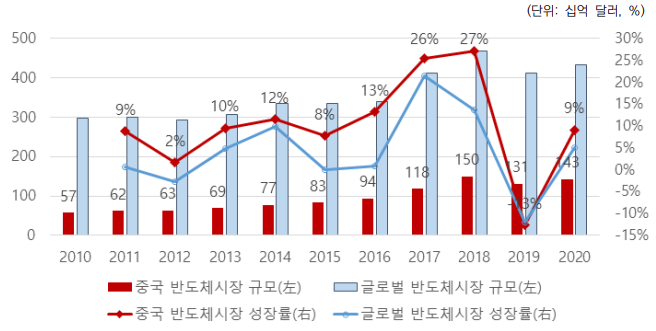

据世界半导体统计机构(WSTS)透露,中国的半导体市场规模从2010年的570亿美元增长到2020年的1434亿美元,在过去的10年间实现了飞跃性增长。

图2:中国半导体产业市场规模趋势

(单位:10亿美元,%)

红色柱状图:中国半导体市场规模;蓝色柱状图:全球半导体市场规模

红色线段:中国半导体市场增长率;蓝色线段:全球半导体市场增长率

2016年以后,中国半导体市场以年均12%的速度快速增长,同期全球半导体整体年均增长率达到6%的两倍(同期除中国外的全球半导体年均增长率仅为3%)。2019年,受美中贸易摩擦和世界半导体需求减少的影响,增长率曾放缓至-13%,但2020年再次增长9.0%,目前,中国作为世界最大的半导体市场承担全球半导体消费的60%。但与市场规模相比,中国半导体自给率相当低,以2020年为准,中国半导体自给率为15.9%,远远不及《中国制造2025》中提出的目标——2020年达到40%和2025年达到70%。

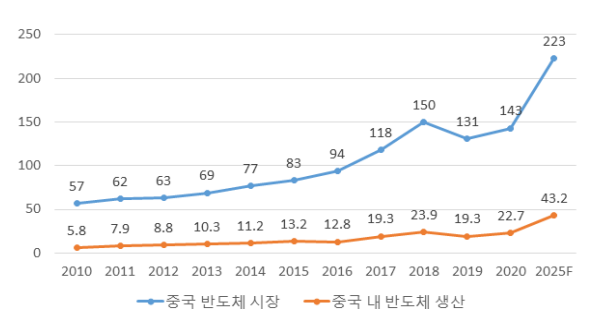

2020年,中国半导体市场规模约为1430亿美元,而中国国内生产额仅为227亿美元(15.9%),中国企业在中国国内的生产额仅为83亿美元(5.8%)。从2013年开始,中国半导体进口额超过原油进口额,居进口额首位。在中国国内半导体需求持续增加的情况下,中国的半导体收支赤字在2020年达到2337亿美元,比2010年增加了两倍。

图3:中国半导体市场规模VS中国国内半导体生产力量[3]

蓝色线段:中国半导体市场规模;黄色线段:中国国内半导体生产力量

(2)美国对中国半导体产业发展的牵制

在上述情况下,美国正在对包括中国半导体产业在内的尖端技术相关企业实施牵制,美国对中国的半导体制裁手段大致可分为三种,有出口管制、投资限制、金融规制。

在出口管制方面,美国利用出口管制企业名单(EntityList),制裁包括美国技术在内的材料、零部件、设备、产品等,实际上不向中国特定半导体企业出口。2018年,美国制定《出口管制改革法法案(ECRA)》后,直接将中国的半导体企业列入Entity List的情况共有6次,福建晋华半导体、深圳海思半导体、华为、SMIC、Pythium、HoShine Silicon Industry均被列入美国的出口管制企业名单E。到目前为止,进入该名单的大多数中国企业都是AI、5G、超级计算机、机器人、高速铁路、无人机、宇宙航空等尖端技术相关企业,对尖端半导体依赖度很高。

在投资限制方面,美国的投资限制方法是通过2018年《外国投资风险评估现代化法案(FIRRMA)》的制定和美国外国投资委员会(CFIUS)对美投资审批强化来阻止中国企业收购美国半导体企业。中国为缩小半导体技术差距在2014年制定《国家半导体产业发展推进纲要》,2015年制定《中国制造2025》战略,积极展开了海外企业兼并收购项目。但除了初期几项之外,美国以国家安全为由阻止了中国的收购行为。特别是随着美国强化CFIUS审查权限和2019年实施《外国投资风险评估现代化法案(FIRRMA)》以后,外国企业试图收购美国半导体企业和 CFIUS相关审查件数也急剧减少。

在金融规制方面,美国禁止与中国“军产复合体”相关的59家企业直接或间接投资股票,其中7家企业是半导体企业。美国财政部海外资产控制办公室(OFAC: Office ofForeign Assets Control)之前禁止通过SDN-List(SpeciallyDesignated Nationals And Blocked Persons List)列入名单的个人及法人在美国国内进行产冻结及与美国金融机构的交易,SDN-List包括中国电子进出口有限公司(CEIEC)等252个禁止金融交易对象。2020年12月,OFAC引进了"Non-SDN Menu-based SanctionsList",这不是统一的金融制裁,而是相关部门可以自行做出金融制裁判断,作为其中一个程序,增加了NS-CCMCList。2021年6月3日,拜登政府通过行政命令将NS-CCMC名单修改为NS-CMIC6)名单,将现有的44家中国企业扩大为59家。

05、中国半导体国产化战略

中国认为美国的限制措施是阻碍本国半导体产业发展的重要危险,从而持续实施半导体产业的国产化战略。中国半导体产业链相对比较薄弱,很多核心设备和材料因海外依存受到制约,而且美国在专利诉讼、技术转让限制及封锁、对中国特定企业的材料及设备出口方面都进行了限制。特别是在中国无法设计和生产的零部件、EDA、核心IP、尖端设备及高纯度材料等被切断时,对中国的半导体产业将产生严重影响。因此,中国政府通过国家战略、国家半导体大基金、科创板、税收优惠等谋求发展本国的半导体产业。

(1) 国家战略

2021年3月,中国在《“十四五”规划和2035年远景目标纲要》中将半导体领域选定为战略发展领域之一,并重点扶持中国较弱的设计软件、高纯度材料、重要制造设备及制造技术、IGBT、MEMS、尖端存储器技术、SiC及GaN等第三代半导体的开发。该纲要还明确规定,为实现创新发展,研发费用每年增加7%以上,特别是2021年的基础研究费比前一年增加10.6%。同时,中国制定实施《基础研究十年行动方案(2021—2030)》等战略,为确保原创技术而重视基础研究,战略上需要培养的7大领域是新一代人工智能(AI)、量子通信及量子计算、半导体、脑科学、基因生物技术、临床医学、 深海、极地、宇宙相关等尖端技术。

(2)国家半导体大基金

中国于2014年9月设立规模达200亿美元的第一期国家集成电路产业投资基金来投资半导体产业,2019年10月,中国设立规模达290亿美元的第二期大基金。从投资分配角度来看,第1期大基金主要集中在中国的半导体制造领域,第2期大基金将集中在弥 补中国半导体生态界遗漏的连接环节上。

(3)科创板

中国版纳斯达克——科创板是以高科技企业、创新型企业为主的市场,于2019年7月开业,尤其成为半导体企业重要的融资平台。2020年,中国市场上市的半导体企业约70%将在科创板上市,虽然IPO程序的简化和注册制的引进是其背景,但半导体产业被认为是科创板的重点招商产业之一。具有代表性的是,2020年7月SMIC的迅速上市,是中国当局对半导体国产化的强烈意志的事例。SMIC于2019年在纽约证券交易所(NYSE)果断取消上市资格后,将于2020年7月发行A股,并在科创板上市。期待在中国半导体国产化中发挥重要作用SMIC的上市申请到实际上市的时间只有29天,创下了历史最短纪录,在中国国内成为话题。

(4)税收优惠

2020年8月4日,中国国务院发布《新时期促进集成电路产业和软件产业高质量发展的若干政策》,加强对拥有高科技酒的企业税制优惠等。财税、投融资、R&D、进出口、人才、知识产权市场应用、国际合作等8个政策领域来强化对半导体、软件产业的支援措施,表明加速半导体、软件产业发展的方针。现有中国对软件开发企业和集成电路设计企业,根据2019年5月《关于集成电路设计和软件产业企业所得税政策的公告》,从顺差年度开始2年内免征企业所得税,此后3年内减半征收税金。或者从盈利年度开始5年内免征企业所得税,之后5年内实施减半税金等税制优惠措施。但2020年8月的通知强化了对拥有高级技术的企业减免企业所得税和进口关税等税制支援等。中国光大证券分析认为,根据所得税减免政策,今后3年内中国大部分半导体上市公司将可以免征所得税。据东报告书显示,中国国内半导体上市公司2019年的所得税总额为25.6亿元人民币(大约4,310亿韩元)。

06、发展前景及对韩国的启示

目前,美国通过多种手段阻碍包括中国尖端半导体部门在内的创新力量的开发。美国采取的是通过出口管制、投资限制、金融规制等妨碍中国核心源泉技术确保的技术脱钩(tech-decoupling)战略。此外,美国参议院6月8日针对中国地缘政治上的崛起,通过了旨在加强外交、安保、产业、技术等整体竞争力的《2021年美国创新与竞争法(USICA: U.S. Innovation And Competition Act of 2021)》,预计对中国国家的施压强度将进一步加大。如果原创技术不足的中国通过尖端半导体采购不畅通,创新主导型增长战略,特别是新基建投资将会受到很大的阻碍。中国作为应对方案,很有可能在努力开发原创技术的同时,绕过美国的制裁,试图与韩国、日本、欧盟等技术发达国家进行合作。

目前,比起发挥半导体供应链的核心作用,中国在需求方面正在发挥世界最大的市场作用。因此,对于中国来讲,为了构建目前本国稳定的半导体供应链,很有可能在开发自身技术的同时,大力加强国际合作。在短期内通过自身技术开发强化半导体力量并不容易,现实中效率最高的应对方式可能就是通过与外国的合作或引进及收购外国技术企业来确保技术。中国为了技术上的国际合作,同时运用RISC-V、OCP(Open Compute Project)及ORAN Alliance等美国主导的开放源代码技术平台的战略。日本2021年初因中国企业大量购买二手半导体制造设备,二手半导体设备价格同比上涨20%,二手曝光装置等核心设备价格猛增3倍以上。

中国拥有巨大半导体需求市场,有望成为利用规模经济的游戏改变者。在内需市场中国产半导体消费有望稳定增长的情况下,中国政府可能推进通过内需确保收益、改善半导体质量的战略。中国占全球智能手机全球销售额的30%、电脑的17%、数据中心及企业用服务器的25%。2020年TSMC在中国的销售额为83亿美元,如果SMIC蚕食相当部分TSMC的成熟节点(mature node)的销售额,中国国内半导体自给率将会大幅上升。正如《“十四五”规划和2035年远景目标纲要》中所指出那样,中国今后将集中投资完善中国的半导体生态界脆弱的领域,这也将成为在相关领域活动的韩国企业进军中国市场的绝好机会。同时,韩国政府也应尽快制定和完善相关法规制度,防止国家核心技术的流出。(作者:延元浩 韩国对外经济政策研究院(KIEP)世界地区研究中心中国经济室副研究委员、韩国新政府赴美“韩美政策协商团”成员)